캐나다의 해외자산 및 소득 신고에는 어떤 종류가 있는지 자세하게 알아보겠습니다. 캐나다의 연말정산인 소득세보고가 시작되었습니다. 2024년 2월 20일부터 4월 30일까지 2023년의 소득세를 보고해야 합니다.

캐나다의 해외자산 및 소득 신고란?

캐나다에서 소득세 보고를 할 때 캐나다 외의 나라에 있는 10만 불 이상의 자산이나 해외에서 발생하는 소득을 보고하게 매년 캐나다 국세청에 보고해야 할 의무가 있습니다. 캐나다에 거주하는 동안 캐나다 밖에서 발생된 소득과 10만 불 이상의 자산은 보고 대상으로 어떤 자산과 소득을 보고해야 하는지 알아보겠습니다.

캐나다 해외자산(Foreign Asset)의 종류

캐나다 국세청에 보고해야 할 10만 불 이상의 해외자산의 종류는 아래와 같습니다. 해외자산의 경우 캐나다 입국 후 첫 해의 보고일 경우에는 신고가 면제입니다.

예를 들어, 한국에 5억 상당의 아파트가 있는 A 씨가 2023년 3월에 캐나다에 입국을 하고 2024년 초에 처음으로 캐나다에 소득보고를 할 때는 아파트를 보고할 필요가 없지만, 2025년 초에 2024년 소득보고 시에는 10만 달러 이상의 자산으로 꼭 보고를 해야 합니다.

- 부동산

- 금융자산: 현금, 주식, 채권, 보험 등

해외소득(World Income)

10만 불 이상의 해외자산 외에도 캐나다 밖에서 발생한 모든 소득 역시 보고 대상입니다.

- 임대소득

- 이자소득

- 주식, 부동산의 양도소득

- 연금소득: 국민연금, 공무원 연금, 사학 연금 등 모두 해당

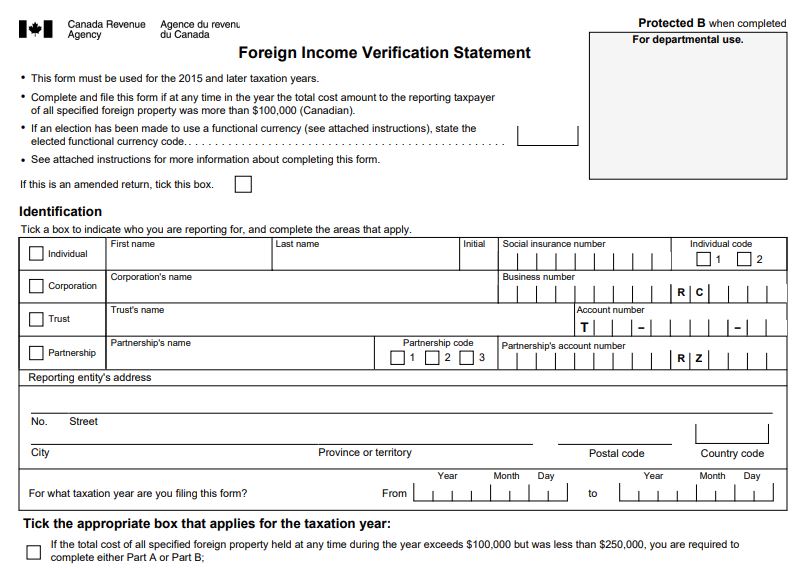

어떻게 보고하나요?

해외 자산 및 소득 보고는 T1135라는 양식에 보고할 수 있습니다. 해외 자산은 한 번이라도 보고를 하게 되면 자산이 없어질 때까지 매년 보고를 꼭 해야 하며, 소득 보고 시 누락이 되면 $2,500의 패널티가 발생하므로 주의해야 합니다.

캐나다 해외자산 및 소득보고 Q&A

보고할 해외자산 및 소득이 있는 분들이 많이 궁금해하는 내용을 정리해 보았습니다.

캐나다 입국 후 5년 동안 한 번도 해외자산을 보고 안 했는데 불이익이 있나요?

한 번도 해외 자산여부를 보고하지 않았다면 당장 캐나다 국세청(CRA)에서 알 수는 없습니다. 그러나 한국에서 자산을 정리하고 큰돈을 한국에서 캐나다로 바로 송금할 때 자금에 대한 출처를 소명하라는 요청을 국세청으로 받을 수 있습니다. 이때 신고하지 않은 해외자산이 있는 것이 발각되면 큰 금액의 페널티를 받을 수 있습니다.

그러나 캐나다에는 해외자산 자진신고 제도가 있습니다. 보고하지 않은 해외자산을 지난 10년까지 벌금 없이 신고할 수 있는 제도인데요. 자세한 내용은 아래 글에서 확인이 가능합니다.

해외자산 및 소득으로 캐나다에 세금을 납부해야 하나요?

해외 자산 자체로는 캐나다에 납부해야 할 세금은 없습니다. 그러나 해외 자산으로 발생된 양도 소득이나 이자소득, 임대 소득은 캐나다의 소득에 따라 다르지만 세금이 추가로 부과될 수 있으나 한국에 이미 납부한 세금을 공제 후 차액만 납부하면 됩니다.

📢 다른 글 보기

◻ 대한항공 마일리지 공제표 2024 사용 가이드: 보너스 항공권, 좌석 승급

“캐나다의 해외자산 및 소득 신고 알아보기(T1135)”에 대한 2개의 생각